Cách tính thuế thu nhập cá nhân 2023? Công cụ tính thuế thu nhập cá nhân online 2023 chính xác nhất?

Lưu ý: Cách tính thuế này áp dụng đối với thu nhập từ tiền lương, tiền công

Cách tính thuế TNCN đối với cá nhân cư trú 2023 như thế nào?

Trường hợp 1: Cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên và có nguồn thu nhập từ tiền lương, tiền công.

Các công thức áp dụng tính thuế thu nhập cá nhân 2023 như sau:

Thuế thu nhập cá nhân cần nộp = Thu nhập tính thuế x Thuế suất |

Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế - các khoản giảm trừ.

(1) Thu nhập chịu thuế được xác định như sau:

- Thu nhập chịu thuế TNCN = Tổng thu nhập - Các khoản thu nhập được miễn thuế TNCN

+ Tổng thu nhập được xác định theo quy định tại khoản 2 Điều 2 Thông tư 111/2013/TT-BTC và khoản 1, 2, 3, 4, 5 Điều 11 Thông tư 92/2015/TT-BTC.

+ Các khoản thu nhập được miễn thuế là thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của pháp luật. (Xem chi tiết tại điểm i Khoản 1 Điều 3 Thông tư 111/2013/TT-BTC).

- Các khoản giảm trừ bao gồm:

+ Các khoản giảm trừ gia cảnh:

++ Đối với người nộp thuế: 11 triệu đồng/tháng, 132 triệu đồng/năm.

++ Đối với người phụ thuộc: 4,4 triệu đồng/người/tháng.

+ Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện theo hướng dẫn tại khoản 2 Điều 9 Thông tư 111/2013/TT-BTC.

+ Các khoản đóng góp từ thiện, nhân đạo, khuyến học theo hướng dẫn tại khoản 3 Điều 9 Thông tư 111/2013/TT-BTC.

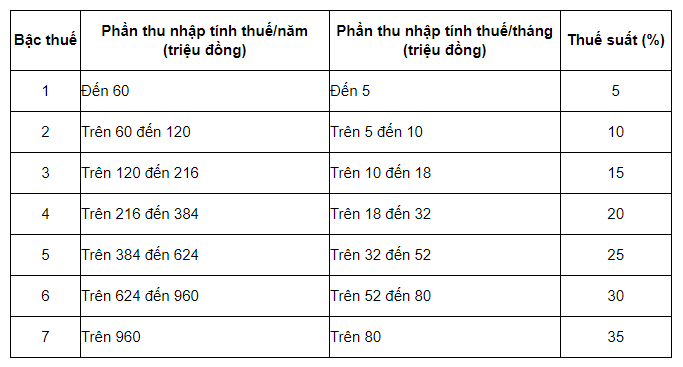

(2) Thuế suất thuế TNCN

**Cách tính thuế TNCN 2023

Cách 1: Phương pháp lũy tiến

Thuế TNCN đối với thu nhập từ tiền lương, tiền công là tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

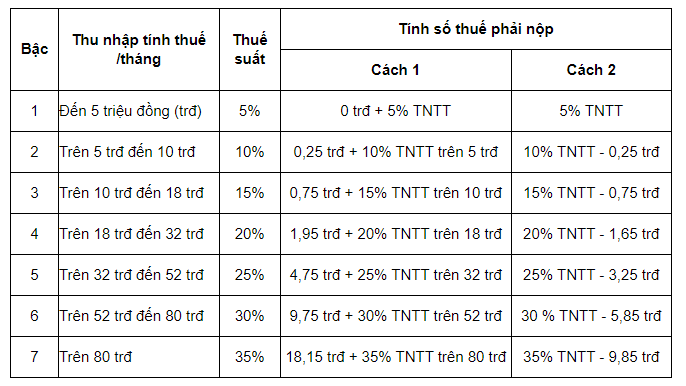

Cách 2: Phương pháp rút gọn

Phương pháp rút gọn được cụ thể hóa như sau

Trường hợp 2: Cá nhân cư trú không ký HĐLĐ hoặc ký HĐLĐ dưới 3 tháng

Theo quy định tại điểm i khoản 1 Điều 25 Thông tư 111/2013/TT-BTC:

"Cá nhân cư trú ký hợp đồng lao động dưới 03 tháng hoặc không ký hợp đồng lao động mà có tổng mức trả thu nhập từ 02 triệu đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập (khấu trừ luôn trước khi trả tiền)".

Lưu ý: Trừ các trường hợp làm cam kết theo Mẫu 08/CK-TNCN nếu đủ điều kiện trên.

Như vậy, công thức tính thuế TNCN phải nộp áp dụng như sau:

Thuế thu nhập cá nhân phải nộp = 10% x Tổng thu nhập trước khi trả |

Cách tính thuế thu nhập cá nhân đối với cá nhân không cư trú

Theo quy định tại khoản 1 Điều 18 Thông tư 111/2013/TT-BTC, các cá nhân không cư trú sẽ không được tính khoản giảm trừ gia cảnh nên chỉ cần có thu nhập chịu thuế >0 sẽ phải nộp thuế thu nhập với mức thuế suất 20%/thu nhập chịu thuế;

Trong đó, những khoản được giảm trừ gồm: khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp khuyến học, nhân đạo, làm từ thiện.

Cụ thể:

Thuế thu nhập cá nhân phải nộp = 20% x Thu nhập chịu thuế |

Trong đó: Thu nhập chịu thuế bằng tổng tiền lương, tiền công và các khoản thu nhập khác mà cá nhân nộp thế nhận được trong kỳ tính thuế và được xác định như thu nhập chịu thuế của cá nhân cư trú.

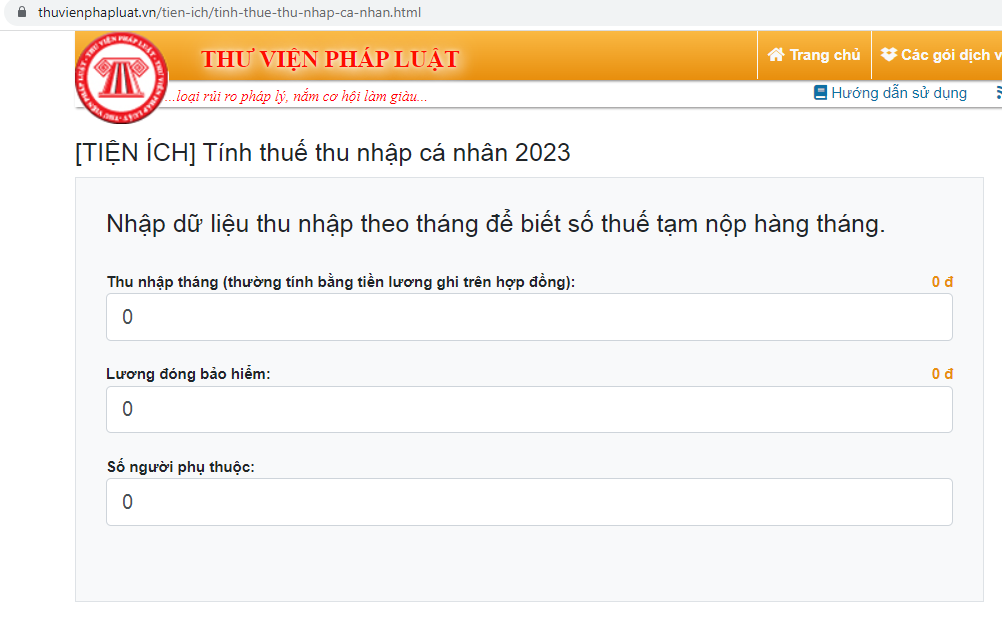

Công cụ tính thuế thu nhập cá nhân online 2023

Để thuận tiện hơn trong việc tính thuế TNCN thì NLĐ có thể sử dụng tiện ích tính thuế thu nhập cá nhân 2023 của THƯ VIỆN PHÁP LUẬT, cụ thể:

Bước 1: Truy cập trang web: https://thuvienphapluat.vn/tien-ich/tinh-thue-thu-nhap-ca-nhan.html

Bước 2: Nhập thu nhập tháng (thường tính bằng tiền lương ghi trên hợp đồng)

Bước 3: Nhập lương đóng bảo hiểm

Bước 4: Nhập số người phụ thuộc

Bước 5: Hệ thống hiển thị kết quả thuế TNCN phải nộp

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Doanh nghiệp bảo hiểm khi đơn phương chấm dứt hợp đồng bảo hiểm có nghĩa vụ phải thông báo với người mua bảo hiểm hay không?

- Người quản lý công ty cổ phần có phải bồi thường thiệt hại phát sinh do không cung cấp thông tin trong sổ đăng ký cổ đông theo yêu cầu không?

- Chênh lệch tỷ giá hối đoái phát sinh trong trường hợp nào? Khi xác định tỷ giá hối đoái phải đảm bảo các nguyên tắc nào?

- Gói thầu PC là gì? Hợp đồng PC là gì? Giá hợp đồng trọn gói có áp dụng đối với Hợp đồng PC hay không?

- Mức thu hồi tạm ứng Hợp đồng xây dựng có bắt buộc ghi trong hợp đồng không? Khi nào phải thu hồi hết tiền tạm ứng?