Hướng dẫn tra cứu nợ thuế thu nhập cá nhân 2024 nhanh nhất? Đối tượng nào phải nộp thuế thu nhập cá nhân?

Hướng dẫn tra cứu nợ thuế thu nhập cá nhân 2024 nhanh nhất?

Dưới đây là hướng dẫn tra cứu nợ thuế thu nhập cá nhân 2024:

Để kiểm tra và biết mình có đang nợ thuế thu nhập cá nhân hay không, có hai cách.

Cách 1: Tra cứu trên website của Tổng cục Thuế

Bước 1: Đăng nhập tài khoản đã đăng ký. Trong trường hợp chưa có tài khoản, bạn đăng ký bằng thông tin mã số thuế cùng số căn cước công dân của mình.

Bước 2: Chọn mục "Tra cứu" rồi chọn "Tra cứu nghĩa vụ thuế".

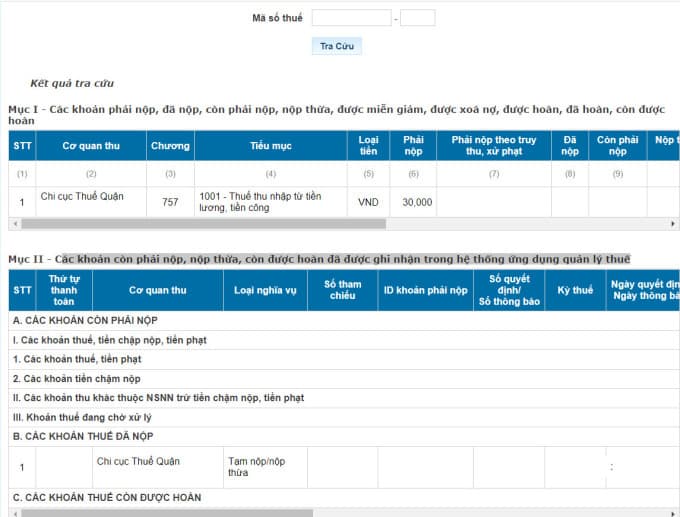

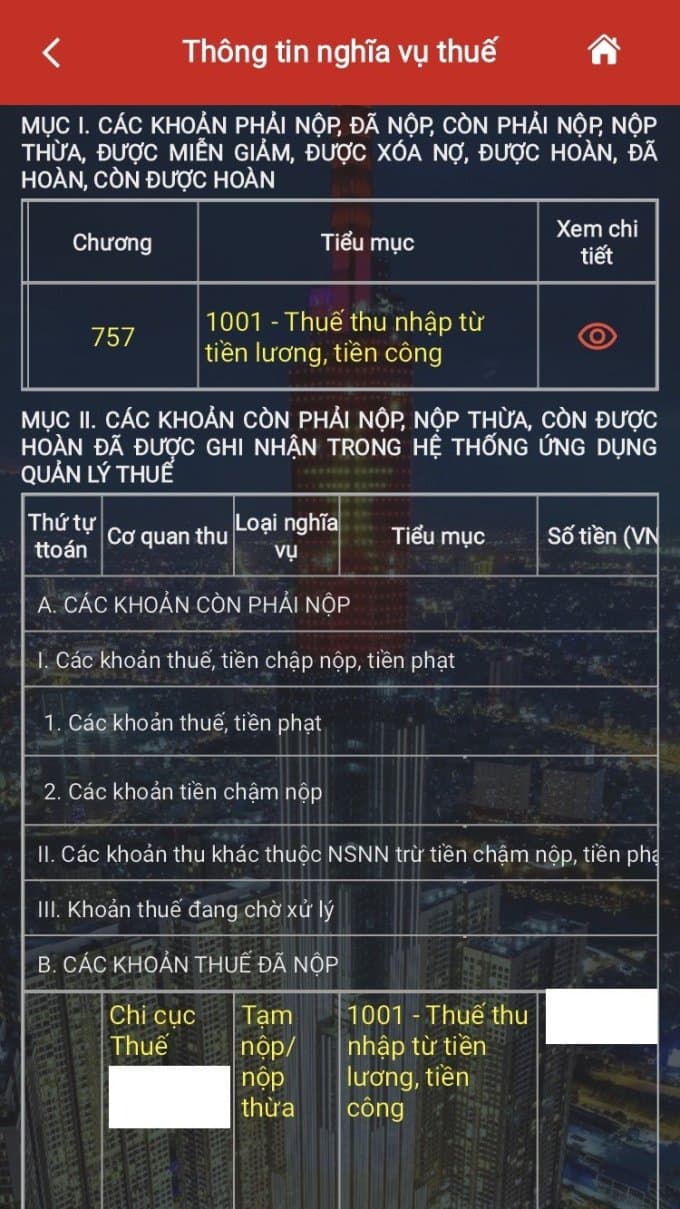

Tại đây, Hệ thống hiển thị hai mục gồm:

Mục I - Các khoản phải nộp, đã nộp, còn phải nộp, nộp thừa, được miễn giảm, được xóa nợ, được hoàn, đã hoàn, còn được hoàn.

Mục II - Các khoản còn phải nộp, nộp thừa, còn được hoàn đã được ghi nhận trong hệ thống ứng dụng quản lý thuế.

Tại bước này, bạn có thể tra cứu các thông tin bao gồm số tiền thuế đã nộp (được hoàn), số tiền thuế phải nộp...

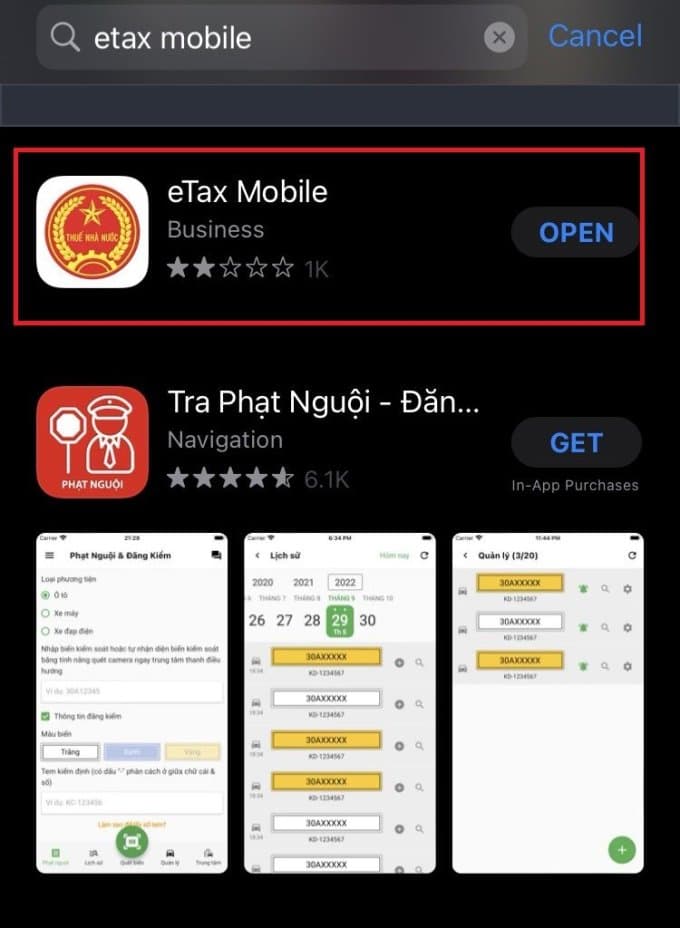

Cách 2: Tra cứu trên ứng dụng eTax Mobile

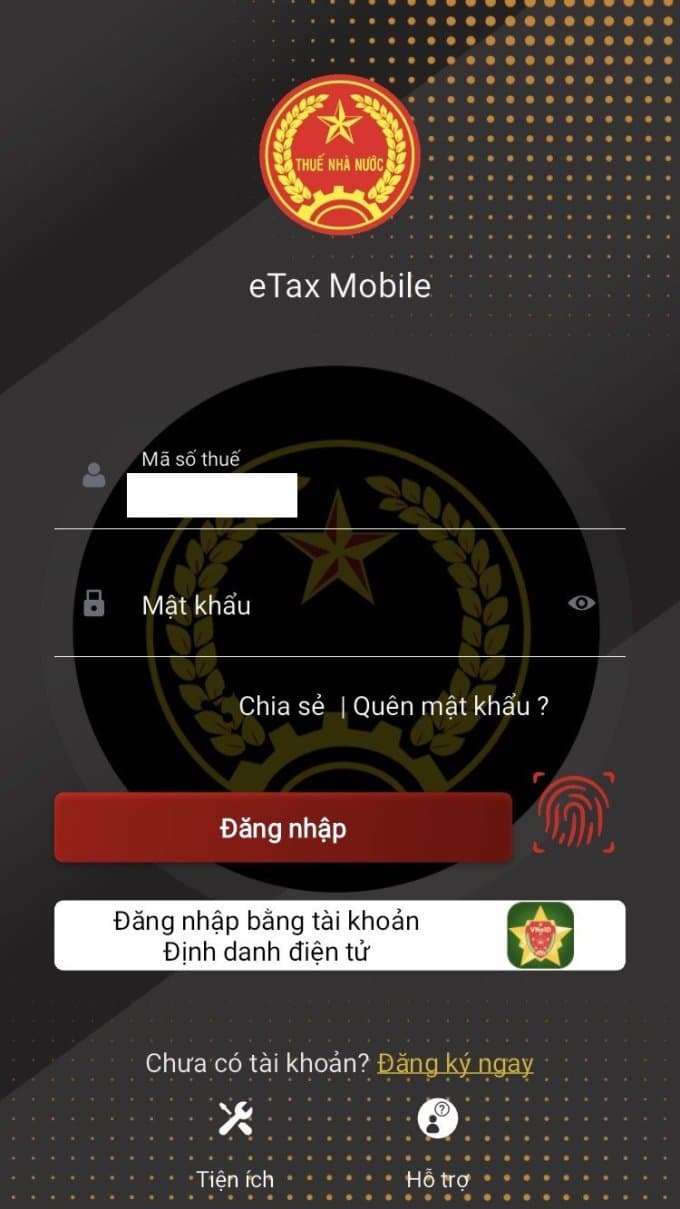

Bước 1: Đăng nhập bằng tài khoản đã đăng ký. Trong trường hợp chưa có tài khoản, bạn đăng ký bằng thông tin mã số thuế cùng số căn cước công dân của mình.

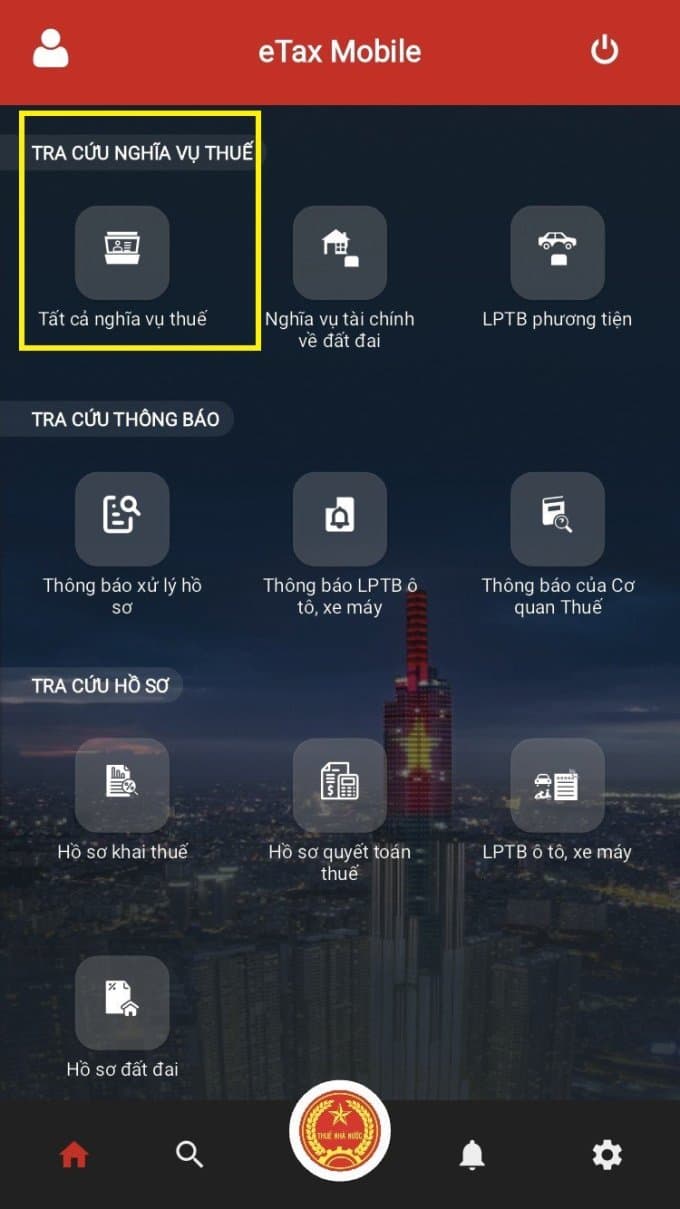

Bước 2: Chọn mục "Tra cứu nghĩa vụ thuế" rồi chọn "Tất cả nghĩa vụ thuế" và thực hiện Tra cứu.

Tại đây, Hệ thống hiển thị hai mục gồm:

Mục I: Các khoản phải nộp, đã nộp, còn phải nộp, nộp thừa, được miễn giảm, được xóa nợ, được hoàn, đã hoàn, còn được hoàn.

Mục II: Các khoản còn phải nộp, nộp thừa, còn được hoàn đã được ghi nhận trong hệ thống ứng dụng quản lý thuế.

Tại bước này, bạn có thể nhấn vào nút xem chi tiết để kiểm tra mình được hoàn thuế hay phải nộp thêm thuế và cụ thể số tiền bao nhiêu ở cả hai mục.

Hướng dẫn tra cứu nợ thuế thu nhập cá nhân 2024 nhanh nhất? Đối tượng nào phải nộp thuế thu nhập cá nhân? (Hình từ internet)

Đối tượng nào phải nộp thuế thu nhập cá nhân?

Căn cứ theo quy định tại Điều 2 Luật Thuế thu nhập cá nhân 2007, quy định như sau:

Đối tượng nộp thuế

1. Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong lãnh thổ Việt Nam.

2. Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

a) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

b) Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

3. Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại khoản 2 Điều này.

Như vậy, căn cứ theo quy định nêu trên thì đối tượng phải nộp thuế thu nhập cá nhân gồm có như sau:

- Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật Thuế thu nhập cá nhân 2007 phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật Thuế thu nhập cá nhân 2007 phát sinh trong lãnh thổ Việt Nam.

- Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

+ Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

+ Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

- Cá nhân không cư trú là người không đáp ứng điều kiện quy định sau:

+ Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

+ Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

Các khoản phụ cấp, trợ cấp nào không phải chịu thuế TNCN?

Căn cứ tại điểm b khoản 2 Điều 3 Nghị định 65/2013/NĐ-CP được sửa đổi bởi khoản 3 Điều 2 Nghị định 12/2015/NĐ-CP quy định các khoản phụ cấp, trợ cấp sau không phải chịu thuế TNCN:

- Trợ cấp, phụ cấp ưu đãi hàng tháng và trợ cấp một lần theo quy định của pháp luật về ưu đãi người có công;

- Trợ cấp hàng tháng, trợ cấp một lần đối với các đối tượng tham gia kháng chiến, bảo vệ tổ quốc, làm nhiệm vụ quốc tế, thanh niên xung phong đã hoàn thành nhiệm vụ;

- Phụ cấp quốc phòng, an ninh; các khoản trợ cấp đối với lực lượng vũ trang;

- Phụ cấp độc hại, nguy hiểm đối với những ngành, nghề hoặc công việc ở nơi làm việc có yếu tố độc hại, nguy hiểm;

- Phụ cấp thu hút, phụ cấp khu vực;

- Trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, trợ cấp do suy giảm khả năng lao động, trợ cấp hưu trí một lần, tiền tuất hàng tháng, trợ cấp thôi việc, trợ cấp mất việc làm, trợ cấp thất nghiệp và các khoản trợ cấp khác theo quy định của Bộ luật Lao động và Luật Bảo hiểm xã hội;

- Trợ cấp đối với các đối tượng được bảo trợ xã hội theo quy định của pháp luật;

- Phụ cấp phục vụ đối với lãnh đạo cấp cao;

- Trợ cấp một lần đối với cá nhân khi chuyển công tác đến vùng có điều kiện kinh tế xã hội đặc biệt khó khăn, hỗ trợ một lần đối với cán bộ, công chức làm công tác về chủ quyền biển đảo theo quy định của pháp luật. Trợ cấp chuyển vùng một lần đối với người nước ngoài đến cư trú tại Việt Nam, người Việt Nam đi làm việc ở nước ngoài, người Việt Nam cư trú dài hạn ở nước ngoài về Việt Nam làm việc;

- Phụ cấp đối với nhân viên y tế thôn, bản;

- Phụ cấp đặc thù ngành nghề.

Các khoản phụ cấp, trợ cấp không tính vào thu nhập chịu thuế này phải được cơ quan nhà nước có thẩm quyền quy định.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Định mức lao động chỉnh lý tài liệu nền giấy là thời gian lao động hao phí để chỉnh lý hoàn thành bao nhiêu mét tài liệu?

- Hướng dẫn tiêm vắc xin Covid 19 mới nhất của Bộ Y tế: Tiêm ngay một liều nếu chưa tiêm liều nào?

- Vốn có quyền biểu quyết là gì? Cổ đông không có quyền biểu quyết thì có được gia nhập Đại hội đồng cổ đông?

- Đã tham gia ít nhất 01 đề án điều tra cơ bản về dầu khí là điều kiện bắt buộc của tổ chức chủ trì thực hiện điều tra cơ bản về dầu khí đúng không?

- Mẫu lời nhận xét đánh giá học sinh THCS theo Thông tư 22? Hướng dẫn ghi nhận xét học bạ THCS năm học 2023-2024 thế nào?